พันธบัตรรัฐบาล (Government Bond) หรือตราสารหนี้รัฐบาล เป็นตราสารหนี้ประเภทหนึ่งที่ออกโดยหน่วยงานของรัฐ หรือรัฐวิสาหกิจ โดยผู้ซื้อหรือนักลงทุนจะมีสถานะเป็นเจ้าหนี้ ที่จะได้รับการชำระหนี้ และผลประโยชน์อื่นๆ เช่น ดอกเบี้ย จากลูกหนี้ คือ รัฐบาลหรือหน่วยงานที่ออกพันธบัตรนั้นๆ การลงทุนในพันธบัตรจึงไม่ซับซ้อนเท่าการลงทุนแบบอื่น นักลงทุนสามารถซื้อพันธบัตรมาเก็บไว้ จนถึงเวลาไถ่ถอนก็จะได้เงินต้นคืนพร้อมดอกเบี้ยเฉลี่ยปีละประมาณ 3%

รัฐบาลจะนำเงินที่ระดมทุนได้จากการขายพันธบัตรรัฐบาลไปลงทุนในโครงการของรัฐ นำไปใช้จ่ายคืนหนี้ของรัฐ หรือนำไปทำภารกิจใดๆ ของรัฐ ดังนั้นเมื่อเราลงทุนในพันธบัตรรัฐบาล ก็เสมือนหนึ่งได้เป็นเจ้าหนี้ปล่อยเงินกู้ให้รัฐบาลยืมไปใช้ เมื่อถึงเวลาที่กำหนด รัฐบาลมีหน้าที่จ่ายดอกเบี้ยและคืนเงินต้นตามที่ได้สัญญาไว้

การลงทุนในตราสารหนี้ โดยเฉพาะการลงทุนในพันธบัตรรัฐบาล จึงถือได้ว่าเป็นการลงทุนที่มีความเสี่ยงต่ำเมื่อเทียบกับการลงทุนในตราสารทุนหรือหุ้นสามัญ แน่นอนเมื่อความเสี่ยงต่ำกว่า ผลตอบแทนของตราสารหนี้ก็ย่อมต่ำกว่าผลตอบแทนจากตราสารทุน แต่มีความสม่ำเสมอจากกระแสการจ่ายดอกเบี้ย

นอกจากนี้การลงทุนในพันธบัตรรัฐบาล จะมีความเสี่ยงที่ต่ำกว่าการลงทุนในหุ้นกู้ แม้ว่าทั้งพันธบัตรรัฐบาลและหุ้นกู้จะเป็นตราสารหนี้เหมือนกันก็ตาม เนื่องจากความเสี่ยงในการลงทุนในตราสารหนี้ เราจะพิจารณาจากการจัดอันดับความน่าเชื่อถือ (Credit Rating) ซึ่งอันดับความน่าเชื่อถือเป็นลักษณะที่สำคัญของตราสารหนี้ภาคเอกชน ซึ่งแตกต่างจากพันธบัตรรัฐบาลที่ถือเป็นตราสารหนี้ที่ปราศจากความเสี่ยงด้านเครดิต เนื่องจากรัฐบาลมีความน่าเชื่อถือมากที่สุดในประเทศ จากการที่รัฐบาลมีอำนาจในการเก็บภาษีเพื่อมาใช้คืนหนี้นั่นเอง ดังนั้นพันธบัตรรัฐบาลจึงถือเป็นตราสารหนี้ที่ไม่มีความเสี่ยงด้านเครดิต (Credit Risk Free)

สามารถลงทุนในพันธบัตรได้อย่างไร

ตลาดซื้อขายพันธบัตร แบ่งเป็น 2 ตลาดเช่นเดียวกับการลงทุนประเภทอื่น คือมีการซื้อขายในตลาดแรก (Primary Market) และในตลาดรอง (Secondary Market) ซึ่งมีความแตกต่างกัน ดังนี้

1. ตลาดแรก (Primary Market)

คือ การซื้อขายพันธบัตรที่เปิดตัวครั้งแรก โดยเป็นการซื้อขายระหว่างสถาบันออกพันธบัตรกับนักลงทุน ราคาขายจะเป็นราคาหน้าตั๋ว หรือราคาที่ต่ำกว่า โดยขายให้กับนักลงทุน 2 ประเภทด้วยวิธีการตั้งราคาที่ต่างกัน

- นักลงทุนรายย่อย คือ การขายให้กับบุคคลทั่วไป ราคาขายเริ่มต้นที่ 1,000 บาท พันธบัตรบางประเภทจำกัดจำนวนเงินในการลงทุน แต่บางประเภทก็ไม่จำกัด ขึ้นอยู่กับเงื่อนไขของสถาบันที่ออกพันธบัตรนั้น สามารถซื้อได้ผ่านธนาคารพาณิชย์

- นักลงทุนสถาบัน คือ การขายให้สถาบันการลงทุน เช่น กองทุนรวมที่มีนโยบายในการลงทุนในพันธบัตรรัฐบาล ราคาในการขายจะตั้งแบบประมูลซึ่งแบ่งเป็นการประมูลแบบแข่งราคา ราคาประมูลที่ต่ำสุด ได้สิทธิ์ในการซื้อก่อน กับการประมูลแบบไม่แข่งราคา จะขายที่ราคาถัวเฉลี่ยในการประมูลรอบเดียวกัน

2.ตลาดรอง (Secondary Market)

คือ การซื้อขายพันธบัตรระหว่างนักลงทุนด้วยกันเองที่ไม่ได้ซื้อผ่านตลาดแรก หรือนักลงทุนที่ซื้อผ่านตลาดแรก แต่ต้องการขายพันธบัตรก่อนครบกำหนดสัญญา นักลงทุนต้องมาขายผ่านตลาดรอง การซื้อขายมีทั้งแบบซื้อขายแบบตกลงกันเอง และการซื้อขายในตลาดตราสารหนี้ (Bond Electronic Exchange, BEX) ซึ่งเป็นการซื้อขายผ่านโปรกเกอร์

การลงทุนในพันธบัตรเหมาะกับใคร?

1.ผู้ที่ต้องการความแน่นอนในเรื่องผลตอบแทน ไม่ชอบความเสี่ยง

ยอมรับความเสียหายจากการลงทุนได้ไม่มาก และจำเป็นต้องมีเงินก้อนเพื่อการลงทุน รวมถึงเงินลงทุนก้อนนั้นต้องมีกำหนดระยะเวลาในการลงทุนสอดคล้องกับระยะเวลาของพันธบัตรด้วย

2.ผู้ที่ต้องการใช้ตราสารหนี้เพื่อการบริหารเงินลงทุน (Portfolio Management) ให้มีความปลอดภัยมากขึ้น

นอกเหนือจากการลงทุนในสินทรัพย์เสี่ยง เช่น หุ้นสามัญ ที่ให้ผลตอบแทนสูงแล้ว นักลงทุนควรแบ่งเงินส่วนหนึ่งลงทุนในตราสารหนี้ด้วย เพื่อที่ตราสารหนี้จะก่อให้เกิดกระแสเงินรับที่สม่ำเสมอสำหรับใช้เป็นค่าใช้จ่ายประจำต่างๆ นอกจากนี้นักลงทุนก็จะได้รับเงินต้นคืนเมื่อครบกำหนดไถ่ถอน การลงทุนในตราสารหนี้จึงเป็นการสร้างความสมดุลให้กับพอร์ตการลงทุน ทั้งนี้ นักลงทุนควรแบ่งเงินลงทุนในสัดส่วนเท่าใดเพื่อลงทุนในตราสารหนี้ ขึ้นอยู่กับหลายปัจจัย เช่น อายุของผู้ลงทุน ขนาดของรายได้ประจำเมื่อเทียบกับค่าใช้จ่ายประจำ และที่สำคัญคือระดับความเสี่ยงที่ยอมรับได้ หากผู้ลงทุนอายุไม่มาก เพิ่งทำงานได้ไม่กี่ปี มีรายได้ประจำเพียงพอสำหรับค่าใช้จ่ายประจำ และชอบความเสี่ยง ก็อาจแบ่งเงินลงทุนในตราสารหนี้ในสัดส่วนไม่สูงนัก

ความเสี่ยงจากการลงทุนในพันธบัตร

แม้การลงทุนในพันธบัตร จะเป็นการลงทุนที่ปลอดภัย (กว่าการลงทุนในหุ้นสามัญ) อย่างไรก็ตามในโลกของการลงทุนนั้น ไม่มีการลงทุนใดที่ปราศจากความเสี่ยงอย่างแท้จริง การลงทุนในพันธบัตรก็เช่นกัน ซึ่งความเสี่ยงจากการลงทุนในพันธบัตร ได้แก่

- ความเสี่ยงด้านสภาพคล่องหากเลือกลงทุนในพันธบัตรระยะยาวโดยปราศจากการวางแผน หากเกิดเหตุที่คุณมีความต้องการใช้เงินก่อนครบกำหนดอายุการลงทุน จนต้องนำไปขายที่ตลาดรอง (เพราะรัฐบาลไม่ได้รับซื้อคืนก่อนครบกำหนด) คุณอาจต้องขายขาดทุนหรือไม่ได้รับเงินตามที่ควรจะได้ถ้าถือต่อจนครบอายุ

- ความเสี่ยงด้านอัตราดอกเบี้ยถ้าอัตราดอกเบี้ยในท้องตลาดมีค่าสูงขึ้น จะทำให้ตราสารหนี้มีราคาหรือมูลค่าลดลง เช่น หากคุณลงทุนในพันธบัตรที่ได้ดอกเบี้ย 3% ต่อปี เป็นเวลา 5 ปี เงินของคุณจะถูกล็อคอยู่ที่อัตราผลตอบแทน 3% ตลอดระยะเวลา 5 ปี ถ้าเวลาผ่านไป แล้วอัตราดอกเบี้ยในท้องตลาดมีค่าสูงขึ้น คุณก็จะเสียโอกาสที่จะนำเงินไปลงทุนในสินทรัพย์ที่ให้ผลตอบแทนสูงขึ้น เช่น พันธบัตรชุดใหม่ที่อาจจะให้ผลตอบแทนที่สูงกว่า 3% อันนี้เราเรียกว่าต้นทุนค่าเสียโอกาส หรือ Opportunity Cost (เสียโอกาสที่คุณจะนำเงินไปลงทุนในสินทรัพย์ที่ให้อัตราผลตอบแทนที่ดีกว่าที่คุณได้รับอยู่ในปัจจุบัน)

จะเห็นว่าการลงทุนในพันธบัตรรัฐบาลเป็นอีกหนึ่งทางเลือกที่น่าสนใจ เพราะผู้ซื้อจะมีฐานะเป็นเจ้าหนี้ ซึ่งจะได้ผลตอบแทนในรูปแบบของดอกเบี้ยอย่างสม่ำเสมอตามระยะเวลาที่กำหนดไว้ และได้เงินต้นคืนเมื่อครบกำหนดอายุ ซึ่งหากผู้ลงทุนตัดสินใจลงทุนแล้ว อย่าลืม... “ติดตามผลการลงทุน” และ “ติดตามข้อมูลข่าวสารที่เกี่ยวกับการลงทุน” อย่างสม่ำเสมอ เพราะการที่ผู้ลงทุนมีข้อมูลที่ถูกต้อง น่าเชื่อถือ และทันต่อเหตุการณ์ จะทำให้สามารถปรับเปลี่ยนกลยุทธ์การลงทุนได้ทันท่วงที

บทความโดย : นิภาพันธ์ พูนเสถียรทรัพย์ CFP®

นักวางแผนการเงินอิสระ นักเขียนและวิทยากร

ที่มา : https://www.scb.co.th/th/personal-banking/stories/grow-your-wealth/government-bond.html

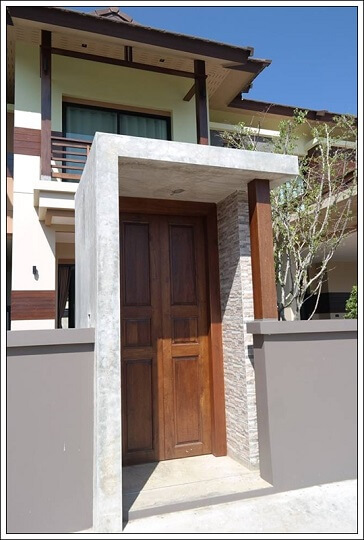

ฟ้าฮ่าม อ.เมืองเชียงใหม่ เชียงใหม่

ฟ้าฮ่าม อ.เมืองเชียงใหม่ เชียงใหม่

Worldtech เครื่องฟอกอากาศ 20-30 ตรม. รุ่น WT-P30 รหัสสินค้า 700494010

Worldtech เครื่องฟอกอากาศ 20-30 ตรม. รุ่น WT-P30 รหัสสินค้า 700494010

![[Flagship Store] Welcare ทอปเปอร์สุขภาพ Hollow Conjugate](/images/Affiliate/Shopee/th-11134207-7rasj-m7pzlta7fndk4c.webp)